¿Qué es mejor un ETF o fondo indexado?

Características y tipos de ETF

- Transparencia: podrás conocer desde el primer minuto la composición de la cartera del ETF, así como, toda la información relevante sobre los productos negociados.

- Accesibilidad: la compra y venta se realiza de forma sencilla en plataformas online, al igual que las acciones.

- Liquidez: Relacionado con todo lo dicho anteriormente, se puede vender y comprar en cualquier momento, ya que además siempre hay especialista que mediante su permanente presencia aportan liquidez.

- Flexibilidad: comprar y vender en cualquier momento de la sesión bursátil.

- Valor de renta variable: hace visible su precio en tiempo real.

- Abiertos: cualquier inversor puede acceder a este vehículo como sucede con las acciones.

Los tipos de ETF son:

- Basado en índices: replican el valor del índice

- Administrados activamente: un gestor determina

- Materias primas: basados en empresas del sector de las materias primas como el oro

- Inversos y apalancados: se obtiene rentabilidad cuando el índice replicado cae en negativo.

Características de un fondo indexado

- Diversificación: los fondos indexados están compuestos por una amplia cartera de activos que replican el índice.

- Gestión pasiva: a diferencia de los fondos de gestión activa, los fondos indexados siguen una estrategia de gestión pasiva. Esto significa que el gestor del fondo no toma decisiones de inversión individualmente, sino que busca replicar el rendimiento del índice objetivo.

- Baja rotación de cartera: esto significa que las transacciones de compra y venta dentro del fondo son menos frecuentes, lo que reduce los costes de transacción y los impuestos generados por las ganancias de capital.

- Transparencia: los fondos indexados suelen ser transparentes en cuanto a su composición y estrategia de inversión. Los inversores pueden conocer exactamente qué activos posee el fondo y en qué proporción.

- Costes más bajos: esto es en comparación con los fondos de gestión activa. Se debe a que no requieren una gran cantidad de análisis y investigación para seleccionar activos individuales.

- Rendimiento cercano al índice: el objetivo de los fondos indexados es replicar el rendimiento del índice subyacente. Aunque puede haber pequeñas, se espera que el rendimiento del fondo sea muy similar al del índice objetivo.

4 diferencias entre ETF y fondo indexado

- Estructura de inversión: los ETFs se negocian en bolsas de valores, lo que significa que se pueden comprar y vender a lo largo del día a través de un corredor, al igual que las acciones individuales. Por otro lado, los fondos indexados se compran y venden directamente al fondo de inversión, y el precio se calcula una vez al día al cierre del mercado.

- Flexibilidad de negociación: los ETFs se pueden comprar y vender en cualquier momento durante el horario de negociación de la bolsa, lo que permite a los inversores aprovechar las fluctuaciones del mercado y tomar decisiones rápidas de compra y venta. En contraste, los fondos indexados solo se pueden comprar o vender al final del día cuando se calcula el valor liquidativo.

- Costes: tienden a tener costes más bajos que los fondos indexados. Los ETFs suelen tener bajos gastos de gestión y una estructura de comisiones más transparente. Por otro lado, los fondos indexados pueden tener gastos administrativos más altos y cargos por compra o venta, aunque esto puede variar según el proveedor y el tipo específico de fondo.

- Creación y canje de unidades: los ETFs tienen la capacidad de crear y canjear unidades según la demanda del mercado. Esto significa que los proveedores de ETFs pueden emitir nuevas unidades o redimir unidades existentes para mantener el precio del ETF en línea con el valor de sus activos subyacentes. Los fondos indexados no tienen este mecanismo de creación y canje de unidades, aunque sí intentan tener un valor similar al índice que replica.

Fiscalidad la gran diferencia entre los ETF y los fondos indexados

¿Es mejor invertir en un ETF?¿Cómo invertir en un ETF?

¿Es mejor invertir en un fondo indexado?¿Cómo invertir en un fondo indexado?

Para invertir en un fondo indexado tienes 3 posibilidades: acudir a un banco, a través de un asesor de inversión o contactando de forma directa con el fondo. Algunos bancos que ofrecen fondos indexados son Myinvestor, por ejemplo, además te permite hacer aportaciones periódicas al fondo.

La mejor opción es a través de un asesor de inversiones. Porque no solo te dará acceso a diferentes fondos, sino que también te ayudará a elegir a aquel que mejor se alinee con tu estrategia de inversión o tus objetivos. Aunque recuerda a diferencia de los ETFs, los fondos de inversión son un tipo de inversión a largo plazo.

Otras inversiones interesantes

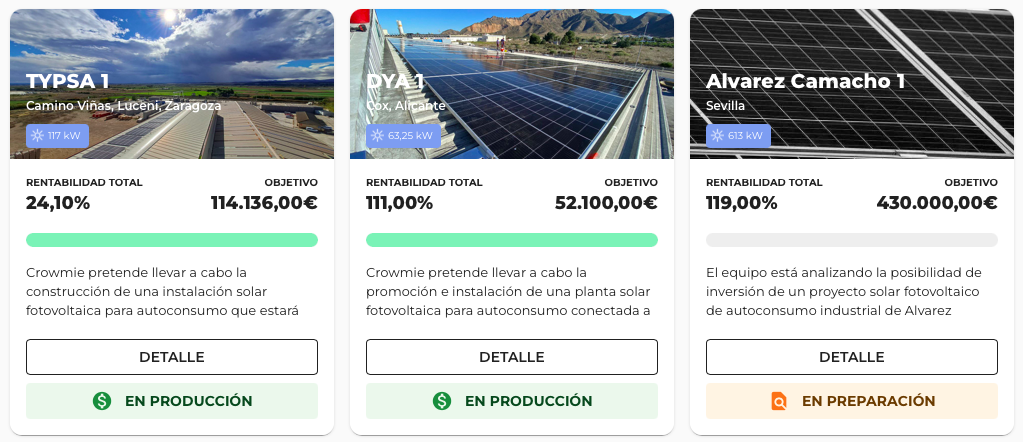

Si te gusta la inversión a largo plazo invertir en energías renovables puede ser interesante. Con una media de rentabilidad anual del 8% TIR, devolución mensual del capital inicial por amortizaciones, rentabilidad repartida como ingresos pasivos cada mes y sin burocracia 100% online.

¿Cómo funciona? Es sencillo, Crowmie (empresa supervisada por una ESI, esta última autorizada por la CNMV) facilita los proyectos a través de su plataforma. Permite a cualquier persona invertir en proyectos de energías renovables. Puedes acceder a la plataforma sin compromiso para ver los documentos legales y económicos de cada proyecto.

Conclusiones

En definitiva, ambos vehículos de inversión son interesantes aunque para un tipo de inversor diferente. El ETF va orientado más al corto plazo, mientras que el fondo a largo. Pueden ser complementarios si diversificas con uno y mantienes una posición más amplia con la otra. Eso sí, recuerda estudiar antes cualquier tipo de inversión y asesorarte en caso de no saber sobre ello. En las inversiones puedes perder el 100% del capital invertido.

▷ 7 formas de invertir en energías renovables